Retour

Les déductions possibles en matière d’imposition au Luxembourg

Payez moins d'impôts!

14/04/2022

Les déductions fiscales recouvrent tous les postes que vous pouvez déduire de votre déclaration d’impôt pour en réduire le montant.

Comment profiter de déductions fiscales au Luxembourg ? En étant que résident ou contribuable non résident assimilé, c’est-à-dire imposé au Luxembourg de la même manière que si vous étiez résident, s’agit-il des mêmes déductions ?

On vous explique tout ci-après.

En matière d’immobilier : quelles sont les déductions fiscales possibles ?

Que ce soit pour votre résidence principale ou un bien que vous louez, vous avez la possibilité de déduire différents frais d’obtention, de financement ou de gestion.

La déduction des intérêts d’emprunt immobilier concernant la résidence principale

Vous possédez une résidence principale ? Vous avez souscrit plusieurs prêts pour le remboursement de votre acquisition ou divers travaux ? Alors, que vous habitiez ou non au Luxembourg, vous avez le droit de déduire les intérêts débiteurs relatifs à vos différents emprunts si toutefois ceux-ci concernent uniquement l’achat, la construction, les transformations ou les rénovations de votre logement. Ces intérêts sont déductibles comme des frais d’obtention.

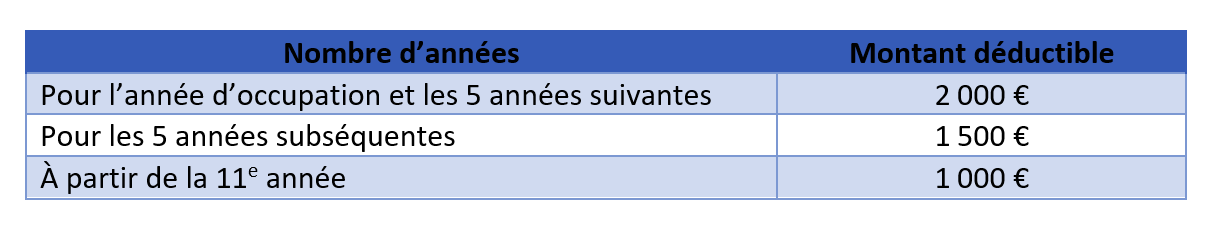

Les montants déductibles pour les intérêts débiteurs relatifs à l’emprunt de la résidence principale (éventuellement diminués de la subvention d’intérêts ou de la bonification d’intérêts) sont plafonnés en fonction de la date de première occupation de la résidence par le contribuable.

Si vous vivez en couple, chaque montant est majoré de la même somme pour le conjoint ou partenaire imposable collectivement.

Il en va de même pour chaque enfant vivant sous votre toit ou restant à votre charge, et ouvrant le droit à une modération d’impôt pour enfant(s).

À noter également que ces plafonds sont applicables dès l’instant que ce logement est désigné comme votre résidence principale.

Autres frais déductibles relatifs à son bien immobilier

L’acquisition d’un bien immobilier incombe d’autres frais liés au financement : la commission unique, l’acte hypothécaire, les frais d’instruction du dossier, les frais de garantie pour le crédit, les frais divers de notaire liés à l’ouverture du crédit immobilier. Tous ces frais sont également déductibles comme étant des frais d’obtention.

Étant sous-jacents à l’ouverture du crédit immobilier, il vous est possible de les déduire dès que le projet se concrétise : occupation ou à la fin de la construction. Même si ces frais ont été engagés à une date antérieure, ils ne seront déductibles qu’au moment où vous y vivrez.

Attention : les frais de notaire, relatifs à votre achat immobilier, et les frais de cautionnement ou de garantie que vous avez versés au moment de la signature ne sont pas déductibles.

Revenu locatif d’un immeuble donné en location

En tant que contribuable, résident ou non-résident, vous établissez une déclaration fiscale annuelle par voie d’assiette (document 100 F) qui vous oblige à déclarer l’ensemble de vos revenus immobiliers. Si le ou les biens immobiliers que vous louez se trouvent à l’étranger, cela ne change rien.

Pour bien déclarer vos revenus locatifs et en déduire les frais y relatifs, il convient de joindre à votre déclaration un certain nombre de justificatifs :

- Acte notarié de l’achat immobilier

- Frais de notaire

- Contrat de bail

- Un récapitulatif des loyers reçus (avec détail loyers et avances pour charges)

- Frais d’obtention non remboursés par le locataire

- Frais d’entretien et de réparations déductibles

- Primes d’assurance incendie, responsabilité civile

- Électricité, chauffage, taxe d’eau (à charge du propriétaire, si l’immeuble n’a pas été loué pendant une certaine période, ou si le locataire a refusé de payer ces frais)

- Frais de relocation (annonces publiées)

- Frais de contentieux (avocat en cas de litige avec le locataire pour non-paiement par ex.)

- Frais de déplacement pour l’AGE de la gérance, visite du chantier avec les artisans, visite de l’immeuble avec les nouveaux locataires

- Frais d’expertises

- Certificat des intérêts débiteurs du prêt immobilier

- Décompte des frais de gérance

- Impôt foncier, taxes de canalisation, ordures (à charge du propriétaire)

- Facture d’achat pour une nouvelle cuisine (ou meubles en cas de location meublée)

Les dépenses spéciales déductibles dans votre déclaration d’impôt

Pour l’Administration des contributions directes, les charges et dépenses qualifiées de dépenses spéciales sont déductibles du total des revenus nets dans la mesure où elles ne constituent ni des dépenses d’exploitation (les dépenses de l’entreprise), ni des frais d’obtention et ne sont pas en rapport avec des revenus exemptés.

Ainsi sont considérés les rentes et les intérêts débiteurs sur emprunts, cotisations et primes d’assurance.

Les rentes

Les arrérages de rentes correspondent au montant d’une rente versée périodiquement à un bénéficiaire à une date fixée. Les charges permanentes comprennent toutes les charges inamovibles qui, de par leur nature, sont appliquées de manière définitive sur le plancher considéré.

Ces dépenses sont dues de manière obligatoire sur base d’un contrat en bonne et due forme, et font souvent l’objet d’une disposition légale ou d’une décision judiciaire.

C’est le cas lorsque vous devez une rente alimentaire :

- Découlant d’un divorce par consentement mutuel ;

- Découlant d’un divorce fixé par décision judiciaire dans le cadre d’un divorce prononcé après le 31/12/1997 ;

- Due en vertu d’une obligation alimentaire, suite à une cessation de contrat de pacs, partenariat ou cohabitation légale.

Le montant maximum déductible est de 24 000 € par année et par conjoint divorcé.

Les intérêts débiteurs sur emprunts, cotisations et primes d'assurances

Plusieurs types d’intérêts peuvent être déduits dans votre poste des dépenses spéciales des revenus imposables :

- Les intérêts sur les prêts mobiliers (voiture, terrain, actions, etc.), prêts à la consommation, prêts personnels ;

- Les intérêts sur compte courant, carte visa, carte bleue, etc.

En tant que contribuable salarié, vous pouvez déduire de vos revenus imposables, certaines cotisations et primes d’assurance, dans la mesure où ces primes sont liées à votre personne ou à votre responsabilité civile :

- Vous pouvez déduire les primes versées à des compagnies à titre d’assurances vie (contrat d’au moins 10 ans), d’assurances en cas de décès, d’assurances Solde Restant Dû (pour couvrir un emprunt), d’accident, d’invalidité ou de maladie ;

- Les cotisations versées à des sociétés de secours mutuels (hospitalisation complémentaire, Caisse médico-chirurgicale, Médicis, Dkv, Harmonie Mutuelle, etc.) ;

- Et les primes d’assurances en Responsabilité Civile (RC véhicule, RC habitation, RC vie privée, etc.).

La liste des assurances déductibles des impôts est exhaustive :

- Assurance accident

- Assurance vie

- Assurance invalidité/vieillesse/incapacité de travail

- Assurance chômage

- Assurance solde restant dû (Prime unique)

- Assurance solde restant dû (Prime annuelle)

- Assurance maladie

- Assurance responsabilité civile

- Assurance Auto

- Assurance santé complémentaire

- Assurance habitation

La somme des montants pour les cotisations et primes d’assurance et des cotisations et primes d’assurance est à reporter dans le même cadre déductible que les assurances (art. 111). Ce plafond global ne peut pas excéder 672 €. Toutefois, ce plafond de 672 € est majoré du même montant pour le conjoint et pour chaque enfant faisant partie du ménage.

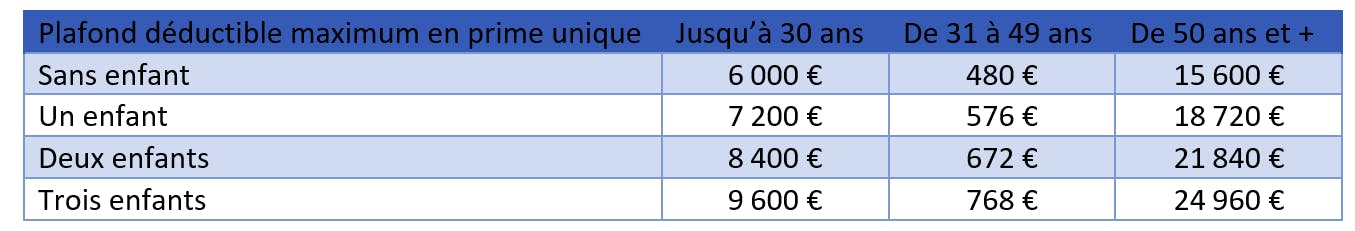

Le cas exceptionnel de la prime unique

Le paiement d’une prime unique donne lieu à une majoration du plafond des dépenses spéciales déductibles. Cela peut être le cas si vous avez souscrit à une l’Assurance Décès Solde Restant Dû (ASRD), en vue de garantir le remboursement d’un prêt consenti pour l’acquisition, la construction, la transformation, l’agrandissement, la remise en état pour vos besoins personnels de votre maison ou appartement.

Ce plafond n’est accordé, que pour les besoins de votre résidence principale, à condition que votre conjoint•e n’y réside pas déjà au moment de la souscription de cette assurance. Cela signifie que toute assurance souscrite lors d’un rachat de crédit ou d’un rachat de part du bien immobilier (suite à une séparation ou un divorce) ne donnera pas droit à ce plafond déductible.

Ce plafond est utilisable tous les 5 ans. Cela signifie que si une majoration de prime unique vous a déjà été accordée sur une année fiscale antérieure, la majoration potentielle est diminuée de la somme des majorations déjà utilisée fiscalement au cours des cinq années fiscales antérieures.

La surmajoration du montant de la prime déductible se calcule comme suit :

Lorsque chacun des conjoints, mariés ou partenaires (pacsés, cohabitants légaux) imposés collectivement, souscrit une assurance Solde Restant Dû à prime unique, ou lorsque le contrat a été souscrit sur les 2 têtes, chaque conjoint peut prétendre aux majorations du plafond des primes déductibles dans les limites prévues ci-dessus.

Chaque enfant ne permet d’obtenir qu’une seule majoration à utiliser pour augmenter soit le plafond applicable à l’un des contribuables, soit le plafond applicable à l’autre conjoint contribuable.

En cas de déduction de cette prime unique, il faut signaler sur sa déclaration fiscale que la prime unique est relative à la résidence principale.

Les cotisations payées à titre personnel

Il s’agit des cotisations payées à titre personnel en raison d’une assurance auprès d’un régime de sécurité sociale luxembourgeois ou d’un régime légal étranger reconnu. Cela peut être une assurance continuée, volontaire ou facultative et un achat de périodes en matière d’assurance maladie et d’assurance pension.

Ces prélèvements et cotisations sont déductibles sans aucune limitation (article 110 LIR).

Les primes d’épargne vieillesse ou d’épargne retraite

Tout versement de primes d’Épargne prévoyance vieillesse ou Épargne Retraite sont également déductibles des revenus imposables au Luxembourg.

Le montant annuel maximum déductible pour les primes versées au titre d’un contrat d’Épargne prévoyance vieillesse (art. 111bis) est fixé à 3 200 € maximum déductible par contrat et par contribuable (conjoint ou partenaire), et ce quel que soit l’âge du contribuable.

Toutefois, cela ne vaut que pour les contrats souscrits auprès de compagnies d’assurances luxembourgeoises.

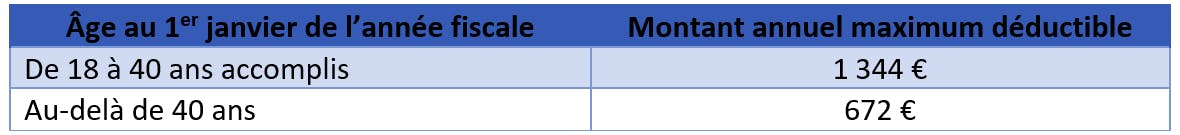

Les cotisations à des caisses d’épargne-logement

Si vous avez versé des cotisations à des caisses d’épargne logement (Bausparkassen) agréées au Grand-Duché de Luxembourg ou dans un autre État membre de l’Union européenne, vous êtes alors en droit de les déduire de vos dépenses spéciales.

Ce contrat doit permettre la construction, l’acquisition ou la transformation d’un appartement ou d’une maison utilisée pour vos besoins personnels d’habitation, y compris le prix du terrain, ainsi que le remboursement d’obligations contractées aux mêmes fins. Peu importe sa situation !

Ces cotisations sont déductibles de la manière suivante :

Si vous êtes imposés collectivement, marié ou en partenariat, pacs ou cohabitation légale, le plafond de 40 ans s’applique au conjoint le plus jeune (âge au 1er janvier de l’année fiscale concernée) du ménage. Encore une fois, ceci n’est applicable que si la personne de 40 ans est également souscripteur du contrat d’épargne logement.

Les montants déductibles sont majorés des mêmes montants pour le conjoint imposé collectivement et pour les enfants à charge.

Les contrats PEL (Plan d’épargne logement) souscrits en France ou en Belgique ne sont pas déductibles au Luxembourg.

Seule la souscription d’un plan d’épargne logement auprès d’une caisse agréée et établie au Luxembourg permet ces déductions fiscales.

À ce jour il ne reste que 2 caisses au Luxembourg, qui commercialisent ce produit d’épargne logement, à savoir : Wüstenrot Bausparkasse » AG, et « BHW Bausparkasse » AG.

Le régime complémentaire de pension

Certains employeurs ont mis en place pour leurs employés un régime complémentaire de pension. Dans ce cadre, les salariés affiliés peuvent participer au plan patronal de pension en versant des cotisations personnelles.

Ces cotisations ne sont déductibles qu’à concurrence de 1 200 € par an ou 100 € par mois, et sont de manière générale, directement imputées mensuellement sur les fiches de salaire. Ce montant de déduction annuel figure aussi sur le certificat annuel de rémunération et de retenue, sous le point « 2 déductions » et habituellement avec en regard le code « LRCP ».

Les Dons et Libéralités

Les dons et libéralités sont déductibles en tant que dépenses spéciales. Il est ainsi possible de déduire les dons en espèces effectués auprès d’organismes reconnus d’utilité publique.

Pour être déductible, le total annuel des dons ou libéralités doit être égal ou supérieur à 120 €, mais ne pourra en aucun cas dépasser 20 % du total des revenus imposables ou 1 000 000 €.

Les charges extraordinaires

Si vous êtes contribuable résident ou contribuables non résidents assimilés fiscalement aux contribuables résidents, vous pouvez obtenir, sur demande, un abattement de revenus pour charges extraordinaires (CE). Ces charges sont inévitables et réduisent de façon considérable votre faculté contributive.

Abattement de revenu et conditions exigées ?

Pour bénéficier de cet abattement de revenus, les charges extraordinaires doivent répondre à certains critères de fond et de forme :

- Les charges extraordinaires doivent réduire de façon considérable la faculté contributive du contribuable en matière fiscale ;

- Une charge est considérée comme extraordinaire si elle n’incombe en principe pas à la majorité des contribuables se trouvant dans des conditions analogues ;

- Une charge extraordinaire doit aussi être considérée comme inévitable. C’est-à-dire que des raisons matérielles, juridiques ou morales (les frais de maladie, les frais d’invalidité, les entretiens de parents nécessiteux, etc.) empêchent le contribuable de s’y soustraire ;

- Seuls les frais restant à charge du contribuable sont à prendre en considération ;

Tout remboursement, par exemple de la part d’une caisse de maladie, d’une caisse médico-chirurgicale mutualiste, d’une caisse de décès, d’une assurance et tout autre remboursement quelconque, doit être déduit du total des frais.

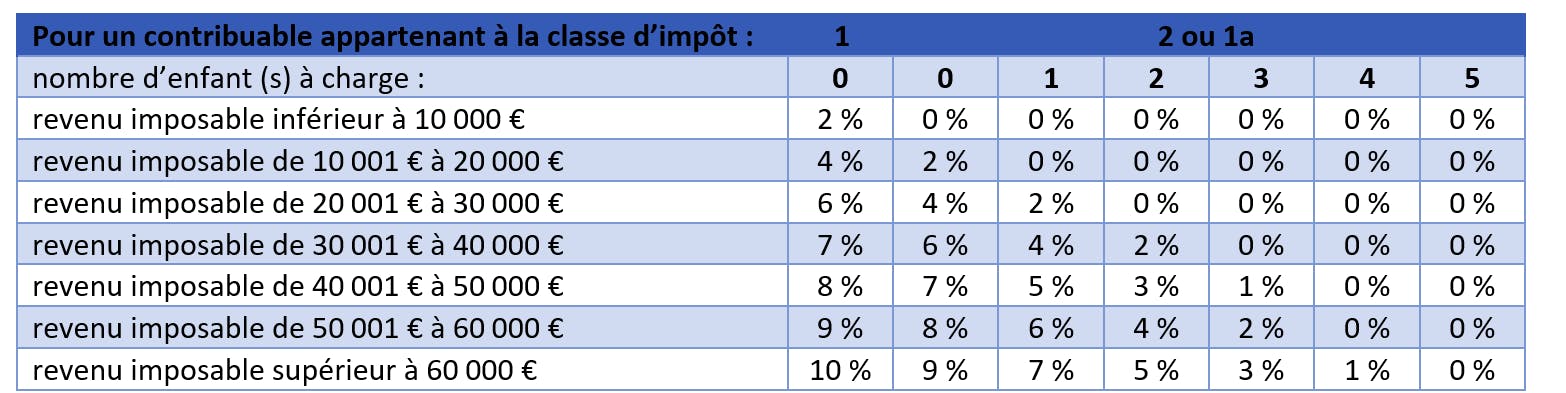

Pour être considéré comme une charge extraordinaire réelle, le montant total des charges doit être supérieur au montant calculé en appliquant le pourcentage déterminé en fonction du revenu et de la situation familiale (voir tableau ci-après).

Abattement forfaitaire pour charges extraordinaires des invalides et infirmes

Si vous vous reconnaissez dans la liste présentée ci-dessous, vous pouvez obtenir sur demande, un abattement forfaitaire pour charges extraordinaires (CE) qui sont en rapport direct avec votre état d’invalidité ou d’infirmité :

- A. Les mutilés de guerre qui touchent une indemnité périodique pour dommages de guerre corporels conformément aux dispositions de la loi du 25 février 1950 concernant l’indemnisation des dommages de guerre ou dont l’indemnité périodique a été rachetée.

- B. Les victimes d’un accident de travail qui touchent une indemnité périodique conformément aux dispositions du livre II du Code de la sécurité sociale ou dont l’indemnité périodique a été rachetée.

- C. Les personnes physiquement handicapées autres que celles visées sous A. et B. et les personnes mentalement handicapées, à condition que le dommage corporel ou mental dont elles sont atteintes subsiste pendant une durée prévisible d’un an au moins.

- D. Les personnes souffrant d’une maladie reconnue comme maladie professionnelle.

- E. Les personnes dont la vision centrale est nulle ou inférieure à 1/20 de la vision normale et les personnes qui se trouvent dans un état d’impotence tel qui les oblige à recourir à l’assistance et aux soins d’autrui.

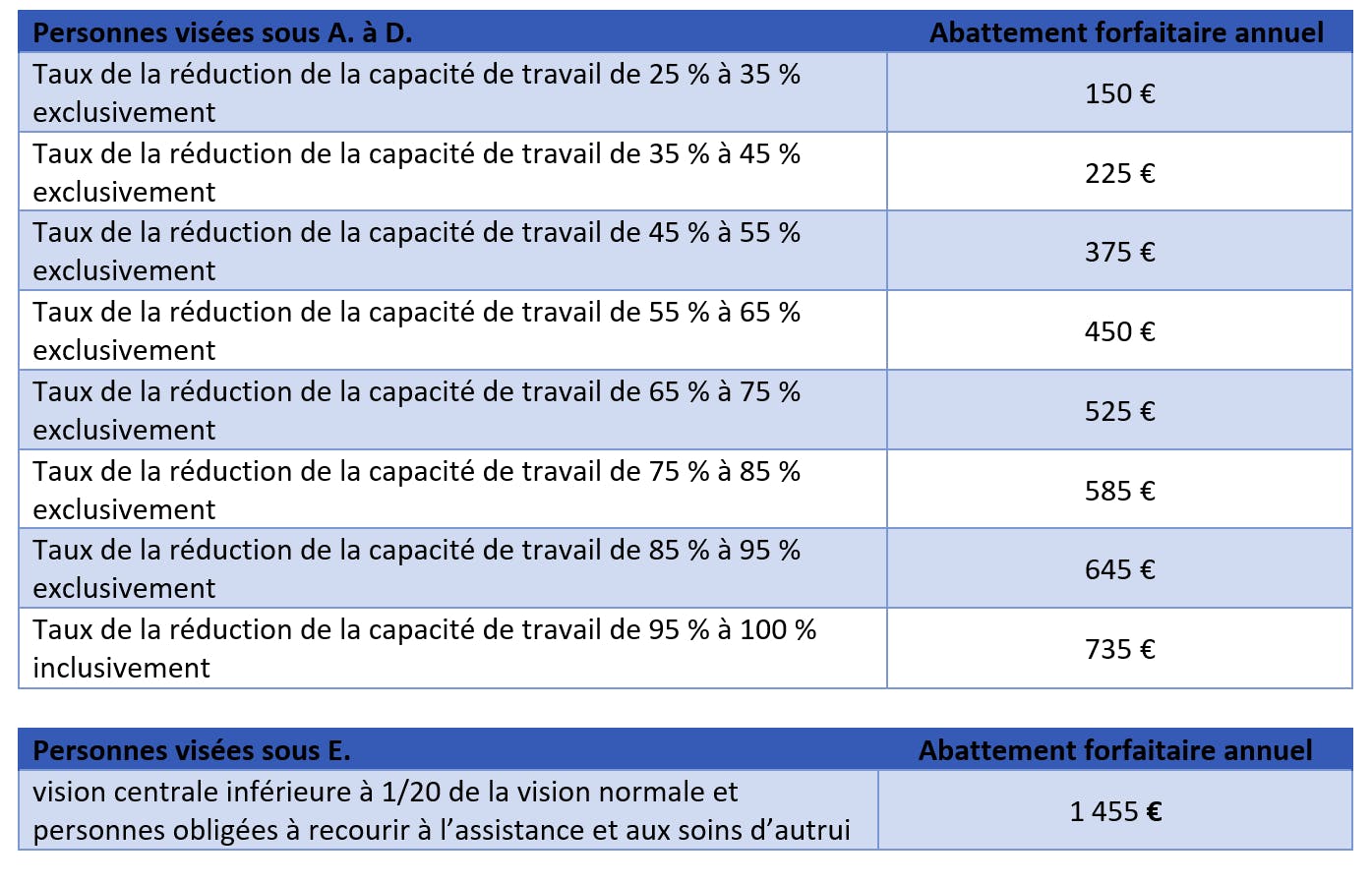

L’abattement forfaitaire annuel est déterminé comme suit :

Les charges forfaitaires

Les frais visés par l’abattement forfaitaire sont regroupés dans les 3 catégories suivantes :

1. Frais de domesticité

Vous engagez et déclarez des personnes pour des travaux domestiques à l’intérieur de votre habitation ? Alors vous pouvez bénéficier d’un abattement forfaitaire pour toutes les sommes versées pour les aides de ménage, hommes ou femmes de charge et autres gens de maison.

2. Frais d’aides et de soins en raison de l’état de dépendance

Vous employez et déclarez des personnes pour assurer l’aide et les soins nécessaires à votre état de dépendance, à celui de votre conjoint ou votre enfant à charge ?

Vous pouvez là aussi bénéficier d’un abattement pour les sommes exposées pour l’emploi de ces aides.

3. Frais de garde d’enfant

Les frais de garde d’enfant recouvrent les sommes versées pour :

- Les personnes accueillant un enfant en placement de jour et de nuit ou en placement de jour, auprès d’un organisme agréé

- Ou pour les crèches, foyers de jour et garderies collectives dûment agréés.

La garde peut avoir lieu au Luxembourg ou dans un autre État membre de l’Union européenne.

L’abattement est accordé pour les enfants donnant lieu à une modération d’impôt et âgés de moins de 14 ans accomplis au 1er janvier de l’année d’imposition.

La limite d’âge prévue ne s’applique pas aux enfants handicapés.

Cet abattement forfaitaire pour frais de domesticité, frais d’aides et de soins en raison de l’état de dépendance ainsi que pour frais de garde d’enfant s’élève à 5 400 € par année d’imposition. Il ne peut excéder ni les frais réellement exposés, ni 450 € par mois.

Pour l’année d’imposition 2020, l’abattement forfaitaire sera augmenté à maximum 6 750 euros pour les contribuables qui auront employé et déclaré aux institutions de sécurité sociale pendant la période du 1er avril 2020 jusqu’au moins le 31 décembre 2020 une aide de ménage effectuant des travaux domestiques dans leur ménage privé. Dans ce cas de figure, l’abattement ne peut excéder ni les frais réellement exposés, ni 450 euros pour les mois de janvier 2020 à mars 2020 et 600 euros pour les mois d’avril 2020 à décembre 2020. Il en est de même lorsque le contribuable recourt à des salariés d’une entreprise ou association pour l’accomplissement des travaux domestiques à l’intérieur de son habitation.

L’abattement pour enfant(s) ne faisant pas partie du ménage

Suite à une séparation, un divorce, en cas de garde partagée ou alternée, etc., mais aussi en cas de versement d’une pension alimentaire à un ou des enfants, vous pouvez obtenir, sur demande, un abattement de revenus pour charges extraordinaires sous certaines conditions :

- L’enfant ne doit pas faire partie du ménage « fiscal » ;

- Vous devez supporter principalement les frais d’éducation et d’entretien de l’enfant ;

- Les enfants de plus de 21 ans doivent suivre au cours de l’année d’imposition, de façon continue, des études de formation professionnelle à temps plein.

Un abattement maximum de 4 020 € est admis chaque année et pour chaque enfant ne faisant pas partie de votre ménage.